Nghị định 14/2019/NĐ-CP sửa đổi, bổ sung một số điều Nghị định 108/2015/NĐ-CP hướng dẫn Luật Thuế tiêu thụ đặc biệt sửa đổi. Đã có một số thay đổi về thuế tiêu thu đặc biệt khá quan trọng mà các cá nhân, tổ chức cần nắm rõ để đảm bảo các quyền và lợi ích hợp pháp của mình.

Bổ sung đối tượng không phải chịu thuế tiêu thụ đặc biệt:

Nghị định 14/2019/NĐ-CP đã sửa đổi, bổ sung Khoản 3 Điều 3 Nghị định 108/2015/NĐ-CP thì tàu bay sử dụng cho mục đích như phun thuốc trừ sâu, chữa cháy, quay phim, chụp ảnh, đo đạc bản đồ cũng thuộc đối tượng được miễn thuế tiêu thụ đặc biệt, cụ thể:

Sửa đổi, bổ sung quy định về khấu trừ thuế tiêu thụ đặc biệt

Sửa đổi, bổ sung Điều 7 Nghị định 108/2015/NĐ-CP về khấu trừ thuế, Nghị định 14/2019/NĐ-CP đã trình bày chi tiết và cụ thể hơn về hồ sơ, thủ tục các trường hợp được hoàn thuế, như.

Người nộp thuế tiêu thụ đặc biệt đối với hàng hóa chịu thuế tiêu thụ đặc biệt nhập khẩu được khấu trừ số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu, trong đó, bao gồm cả số thuế tiêu thụ đặc biệt đã nộp theo Quyết định ấn định thuế của cơ quan hải quan, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế khi xác định số thuế tiêu thụ đặc biệt phải nộp bán ra trong nước.

Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của hàng hóa nhập khẩu chịu thuế tiêu thụ đặc biệt bán ra và chỉ được khấu trừ tối đa bằng tương ứng số thuế tiêu thụ đặc biệt tính được ở khâu bán ra trong nước. Phần chênh lệch không được khấu trừ giữa số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu với số thuế tiêu thụ đặc biệt bán ra trong nước, người nộp thuế được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp.

Đối với riêng mặt hàng xăng sinh học, Nghị định số 14/2019/NĐ-CP quy định người nộp thuế sản xuất hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt bằng các nguyên liệu chịu thuế tiêu thụ đặc biệt được khấu trừ số thuế tiêu thụ đặc biệt đã nộp đối với nguyên liệu nhập khẩu (bao gồm cả số thuế tiêu thụ đặc biệt đã nộp theo Quyết định ấn định thuế của cơ quan hải quan, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế) hoặc đã trả đối với nguyên liệu mua trực tiếp từ cơ sở sản xuất trong nước khi xác định số thuế tiêu thụ đặc biệt phải nộp. Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của nguyên liệu đã sử dụng để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt bán ra.

+ Điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định như sau:

* Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt thì chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

* Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

– Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

– Chứng từ thanh toán qua ngân hàng.

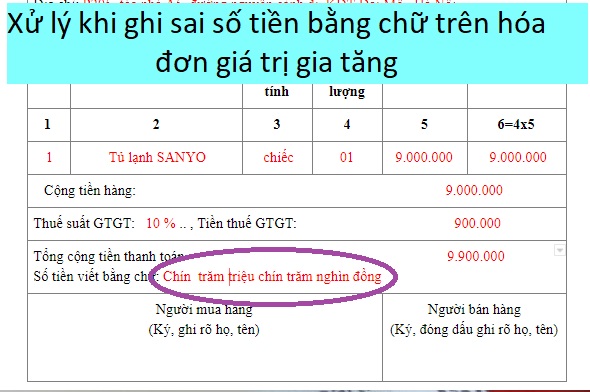

– Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng. Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

+ Hồ sơ, trình tự, thẩm quyền giải quyết hoàn trả thuế tiêu thụ đặc biệt như sau:

– Cơ sở sản xuất, pha chế xăng sinh học lập giấy đề nghị hoàn trả khoản thu ngân sách Nhà nước kiêm bù trừ với các khoản thuế phải nộp khác (nếu có) – Mẫu 01a/ĐNHT kèm theo Nghị định này.

– Cơ sở sản xuất, pha chế xăng sinh học gửi hồ sơ đề nghị hoàn trả số thuế tiêu thụ đặc biệt chưa được khấu trừ hết đến cơ quan thuế địa phương nơi doanh nghiệp đóng trụ sở chính để được giải quyết hoàn trả theo quy định.

Người nộp thuế tiêu thụ đặc biệt thực hiện nộp Tờ khai thuế tiêu thụ đặc biệt theo Mẫu số 01/TTĐB và Bảng xác định thuế tiêu thụ đặc biệt được khấu trừ (nếu có) theo Mẫu số 01-1/TTĐB được ban hành kèm theo Nghị định này.

>>> Xem thêm: Đối tượng và điều kiện mua hàng miễn thuế

Tư vấn miễn phí

Tư vấn miễn phí Yêu cầu dịch vụ

Yêu cầu dịch vụ